Simulateur Excel pour le rachat en assurance-vie

Vous souhaitez estimer le montant de votre rachat en assurance-vie et connaître les implications fiscales liées à votre choix de prélèvement ? Un simulateur Excel peut vous aider dans cette démarche.

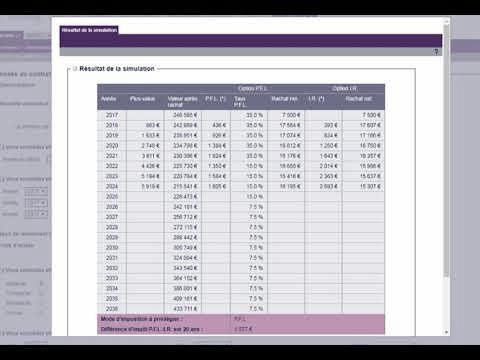

Lors d’un rachat partiel ou total de votre contrat d’assurance-vie, vous pouvez opter entre le Prélèvement Forfaitaire Libératoire (PFL) ou l’impôt sur le revenu (IRPP). Faire ce choix nécessite de prendre en compte différentes variables telles que le montant du rachat, la durée du contrat, les versements effectués, le taux d’imposition, etc.

Un simulateur Excel peut vous permettre de prendre une décision éclairée en prenant en compte toutes ces informations. Il vous donnera un aperçu du montant total du rachat ainsi que des prélèvements sociaux et fiscaux qui seront appliqués.

Prélèvement forfaitaire ou impôt sur le revenu lors d’un rachat en assurance-vie?

Le choix entre le prélèvement forfaitaire libératoire (PFL) et l’impôt sur le revenu (IRPP) dépend de votre situation fiscale. Le PFL est un prélèvement forfaitaire de 7,5% à 35% selon la durée du contrat, tandis que l’IRPP est calculé selon le barème progressif de l’impôt sur le revenu.

Le simulateur Excel prendra en compte ces deux options et vous donnera une estimation du montant racheté après déduction des prélèvements fiscaux et sociaux. Cela vous permettra de comparer les deux choix et de déterminer quelle option est la plus avantageuse pour vous.

Il est important de noter que le simulateur Excel ne prend pas en compte tous les aspects du choix fiscal lors des rachats en assurance-vie. Il peut toutefois vous donner une estimation approximative du montant de votre rachat en fonction de vos données spécifiques.

Voici quelques éléments à prendre en considération :

- La fiscalité de l’assurance-vie peut dépendre de la date du rachat et des modalités de votre contrat.

- Le simulateur ne tient pas compte des éventuels frais supplémentaires imposés par l’assureur.

- Le montant total des versements effectués peut avoir une incidence sur la fiscalité du rachat.

Il est donc nécessaire de consulter un professionnel pour obtenir des conseils personnalisés en fonction de votre situation.

Les leçons à retenir :

En utilisant un simulateur Excel, vous pouvez estimer le montant de votre rachat en assurance-vie en prenant en compte les différentes variables. Cela vous aidera à choisir entre le prélèvement forfaitaire ou l’impôt sur le revenu, en fonction de votre situation fiscale. Toutefois, il est important de noter que le simulateur ne prend pas en compte tous les aspects du choix fiscal. Consultez un professionnel pour des conseils adaptés à votre situation personnelle.

FAQ

Comment calculer la valeur de rachat d’une assurance vie ?

Pour calculer la valeur de rachat d’une assurance vie, il faut généralement prendre en compte plusieurs facteurs tels que la durée du contrat, les primes versées, les frais de gestion, les options choisies, les rendements, et éventuellement les éventuelles pénalités de rachat anticipé. Il est recommandé de se référer aux conditions spécifiques du contrat et de contacter l’assureur pour obtenir une estimation précise.

Quel motif mettre pour un rachat d’assurance vie ?

Il n’y a pas de motif spécifique à mettre pour un rachat d’assurance vie. Vous pouvez effectuer un rachat pour diverses raisons, telles que le besoin de liquidités, un changement de situation financière, l’acquisition d’un bien ou tout autre besoin personnel. Le motif du rachat dépendra de votre situation et de vos objectifs individuels.

Quels sont les abattements possibles pour un rachat sur un contrat d’assurance vie ouvert depuis plus de 8 ans ?

Les abattements fiscaux possibles pour un rachat sur un contrat d’assurance vie ouvert depuis plus de 8 ans sont de 4 600 euros pour une personne seule et de 9 200 euros pour un couple, après lesquels les gains sont soumis à l’impôt sur le revenu. Ces abattements s’appliquent chaque année.

Quel contrat ne comporte pas de valeur de rachat ?

Un contrat d’assurance en risque pur, tel qu’une assurance décès ou une assurance invalidité, ne comporte généralement pas de valeur de rachat. Ces contrats sont conçus pour garantir une prestation en cas de décès ou d’invalidité de l’assuré, et ne permettent pas de récupérer des montants investis.